資産除去債務は、将来の除去費用を見積もって計上する重要な負債です。しかし、状況が変わると見積額の変更が必要になることがあります。本記事では、見積額が増加・減少した際の会計処理について詳しく解説します。

今回は資産除去債務の応用例となりますので基本的な内容がわからない方は、前回の記事をご覧ください。

資産除去債務の見積額の変更とは?

市場価格の変動により、解体費用が当初の見積もりと比較して大きく増加または減少することがあります。

このような場合、実際の除去費用と見積額の乖離により財務諸表に適切な情報を反映できなくなり、企業の情報が誤って伝わってしまう可能性があります。そのため定期的に見積額を見直し、適切な負債額を財務諸表に反映することが重要です。

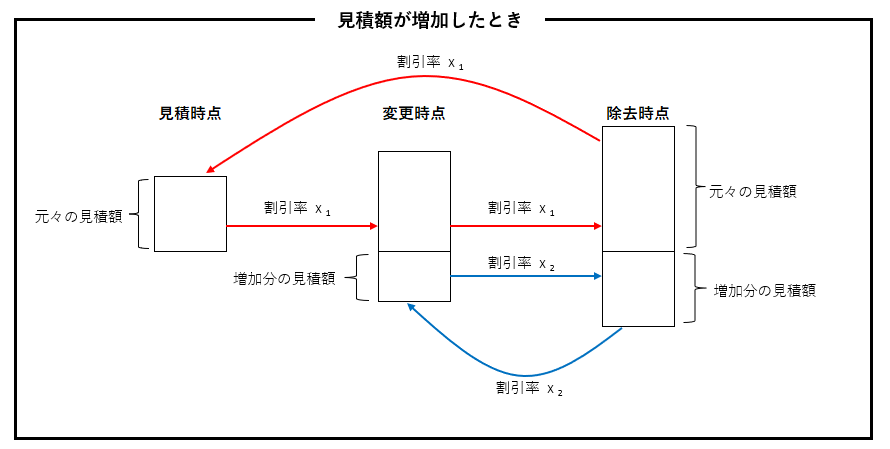

特に、見積額が増加した場合は、その増加分のみを新たな負債の計上とみなし、その時点の割引率を反映させます。既存の資産除去債務に対してはもともとの割引率を維持します。一方、見積額が減少した場合は、既存の負債額を修正し、もともとの割引率をそのまま使用するのが一般的です。

このような変更が発生した場合に、企業はどのような処理をすべきなのか?具体的な仕訳や財務諸表への影響を詳しく見ていきましょう。

資産除去債務の基本

資産除去債務は、将来発生する除去費用を見積もって計上する負債ですが、見積額が変更になった場合は適切な会計処理が求められます。本記事ではその変更時の仕訳について解説していきます。

見積額が変更されない場合の基本的な会計処理については、前回の記事を参考にしてください。

見積額の変更が発生するケース

増加する場合

具体例と仕訳

資産除去債務の見積額が増加する具体例として、①建設業界の人件費や資材価格の上昇による解体費用の高騰、②環境規制の変更による廃棄物処理方法の厳格化、③以前より高額な費用を請求する業者への契約変更、などが挙げられます。

では資産除去債務の見積額が増加した場合は、どのような会計処理を取ればよいのでしょうか?前項でも触れましたが、増加した分を新たな負債の計上と考えて、その部分だけを新たな割引率を適用し、既存の負債部分は従来の割引率を適用します。それでは具体例を見ていきましょう。

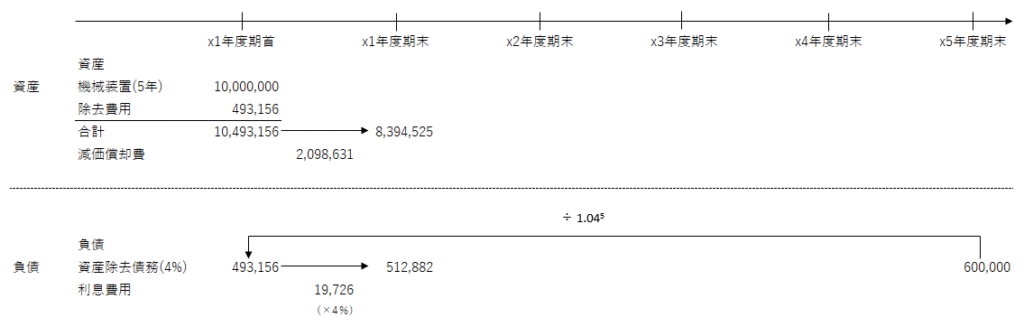

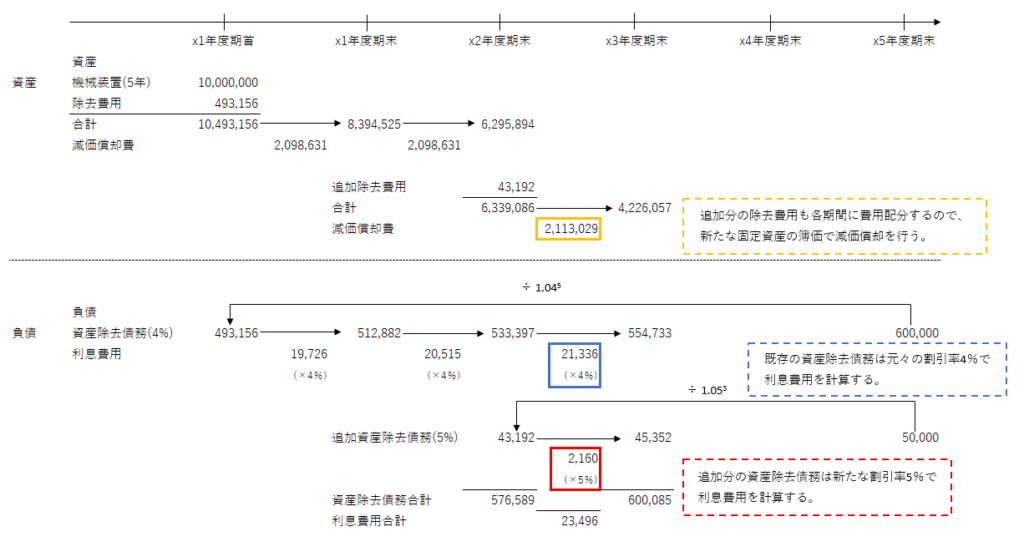

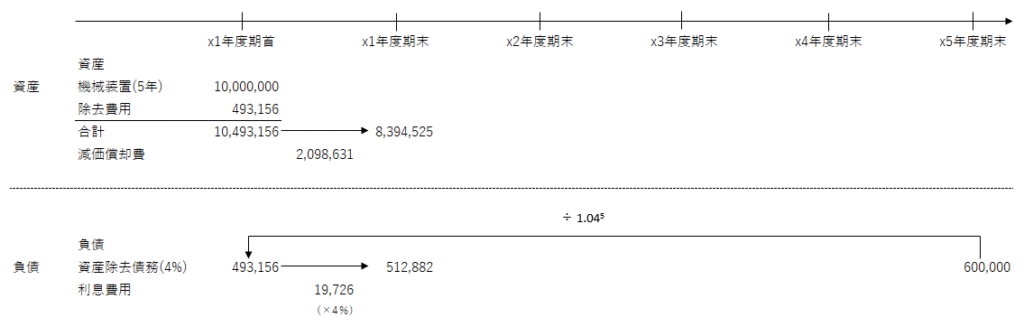

x1年度期首に10,000,000円の機械装置を購入し、x5年度末に減価償却済みとなり、除去する必要があったとしてその費用が600,000円に見積もられていたとします。しかし、x2年度期末時点で見積額が650,000円に変更になった場合の仕訳はどのようになるのでしょうか?ただし、x1年度期首時点では割引率4%、x2年度期末時点では5%で、機械装置の残存価額は0円、減価償却は定額法によるとします。

まずx1年度期末までは、見積額が変更していないので会計処理は通常の資産除去債務のものと同じとなり、割引率は4%で計算されます。x1年度で計上される利息費用、減価償却費、及びその時点での機械装置の簿価、資産除去債務の簿価は、下の表のようになります。

| 利息費用 | 減価償却費 | 機械装置 | 資産除去債務 | |

| x1年度期末 | 19,726 | 2,098,631 | 8,394,525 | 512,882 |

また、x1年度期末での仕訳は以下の通りになります、

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 減価償却費 | 2,098,631 | 減価償却累計額 | 2,098,631 |

| 利息費用 | 19,726 | 資産除去債務 | 19,726 |

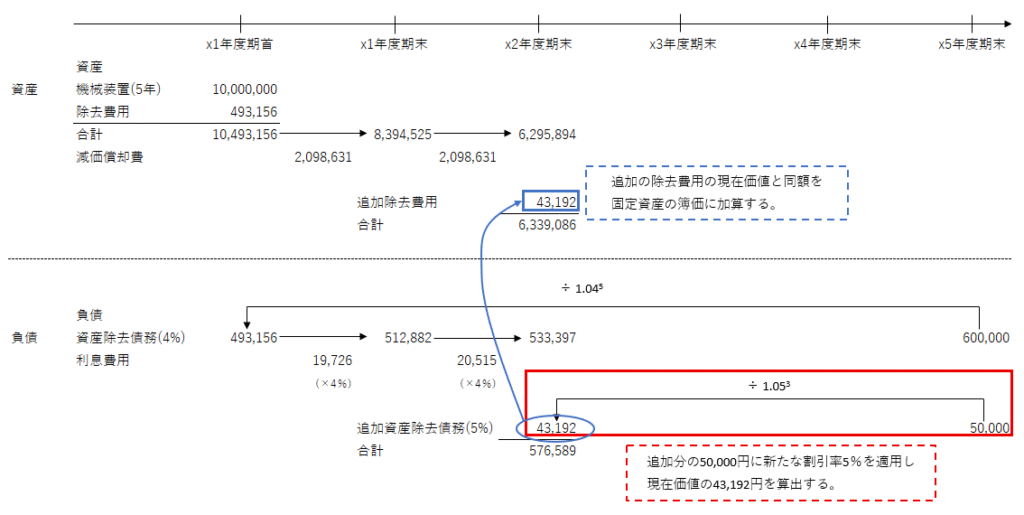

次に、x2年度期末での処理を見ていきましょう。

この時点で見積額に変更がかかり、600,000円から650,000円へ50,000円増加しています。したがって、50,000円分を追加の負債と考え、割引率はこの時点の5%を適用します。よって、x2年度期末での追加分の資産除去債務は、

50,000 ÷ 1.053 = 43,192円

となります。また、資産除去債務の増加に伴い同額の有形固定資産の簿価が増加します。

また、既存の資産計上したものは前年と同様に減価償却し、資産除去債務は4%の割引率をもって利息費用分を加算します。

| 利息費用 | 減価償却費 | 機械装置 | 資産除去債務 | |

| x1年度期末 | 19,726 | 2,098,631 | 8,394,525 | 512,882 |

| x2年度期末 | 20,515 | 2,098,631 | 6,339,086 | 576,589 |

x2年度期末での仕訳は以下の通りになります、

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 機械装置 | 43,192 | 資産除去債務 | 43,192 |

| 減価償却費 | 2,098,631 | 減価償却累計額 | 2,098,631 |

| 利息費用 | 20,515 | 資産除去債務 | 20,515 |

x3年度期末での処理を見ていきましょう。

x2年度期末で有形固定資産の簿価は6,339,086円となり、残存年数は3年となってますので、減価償却費は、

6,339,086 ÷ 3 = 2,113,029円

となります。また、資産除去債務は既存のものが533,397円で追加分が43,192円となり、割引率はそれぞれ4%、5%を適用するので、x3年度期末での増加額(利息費用)はそれぞれ、

既存:533,397 × 4% = 21,336円

増加分:43,192 × 5% = 2,160円

となります。

x3年度期末での各科目の金額、フロー、仕訳は以下の通りになります。

| 利息費用 | 減価償却費 | 機械装置 | 資産除去債務 | |

| x1年度期末 | 19,726 | 2,098,631 | 8,394,525 | 512,882 |

| x2年度期末 | 20,515 | 2,098,631 | 6,339,086 | 576,589 |

| x3年度期末 | 23,496 | 2,113,029 | 4,226,057 | 600,085 |

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 減価償却費 | 2,113,029 | 減価償却累計額 | 2,113,029 |

| 利息費用 | 23,496 | 資産除去債務 | 23,496 |

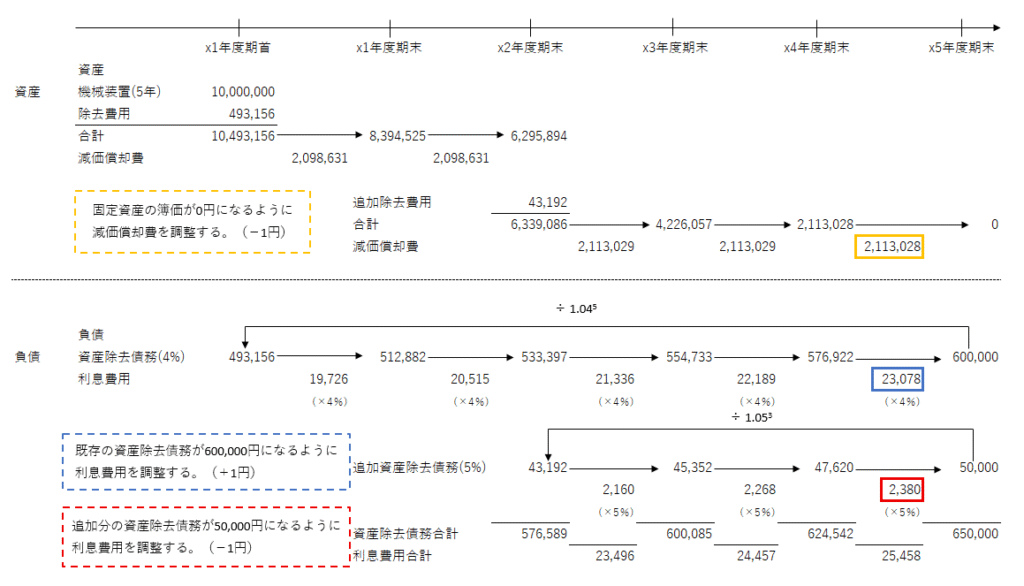

x4年度、x5年度期末での処理はx3年度期末での処理と同様ですが、有形固定資産は残存価額が0円になるように、また資産除去債務は見積額になるように、それぞれ減価償却費、利息費用を調整します。

今回は減価償却費が-1円、既存の利息費用が+1円、追加分の利息費用がー1円となります。

| 利息費用 | 減価償却費 | 機械装置 | 資産除去債務 | |

| x1年度期末 | 19,726 | 2,098,631 | 8,394,525 | 512,882 |

| x2年度期末 | 20,515 | 2,098,631 | 6,339,086 | 576,589 |

| x3年度期末 | 23,496 | 2,113,029 | 4,226,057 | 600,085 |

| x4年度期末 | 24,457 | 2,113,029 | 2,113,028 | 624,542 |

| x5年度期末 (除去前) | 25,458 | 2,113,028 | 0 | 650,000 |

x4年度期末の仕訳

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 減価償却費 | 2,113,029 | 減価償却累計額 | 2,113,029 |

| 利息費用 | 24,457 | 資産除去債務 | 24,457 |

x5年度期末の仕訳

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 減価償却費 | 2,113,028 | 減価償却累計額 | 2,113,028 |

| 利息費用 | 25,458 | 資産除去債務 | 25,458 |

最後に実際の除去用が670,000円だったとする場合、見積額の650,000円との差額の20,000円が履行差異として費用計上されます。除去時の仕訳は以下の通りです。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 減価償却累計額 | 10,536,348 | 機械装置 | 10,536,348 |

| 資産除去債務 | 650,000 | 現預金 | 670,000 |

| 履行差異 | 20,000 |

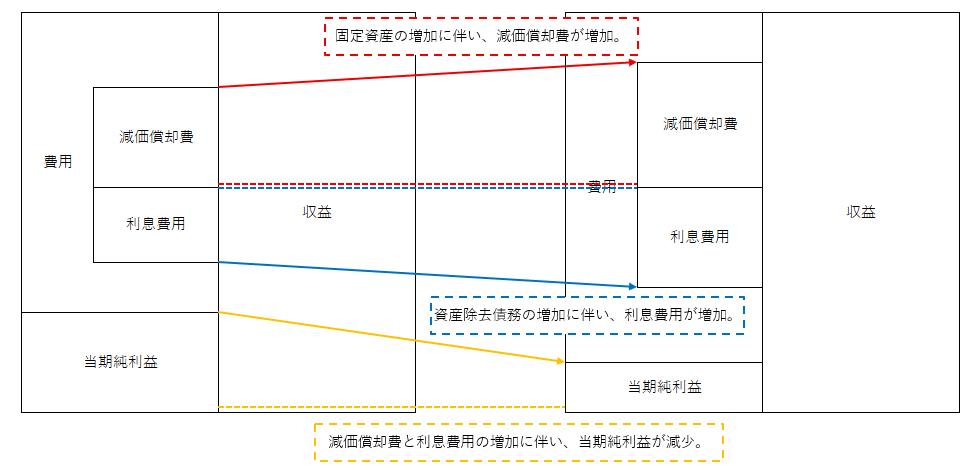

財務諸表への影響

①貸借対照表への影響

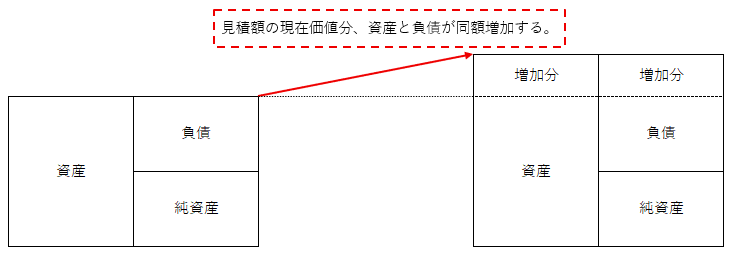

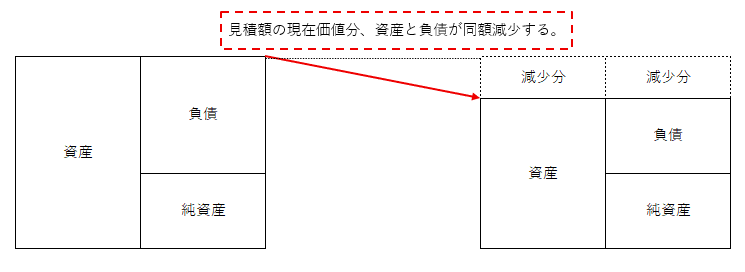

除去費用の見積額が増加すると、増加分の現在価値分だけ資産と負債が同額増加します。

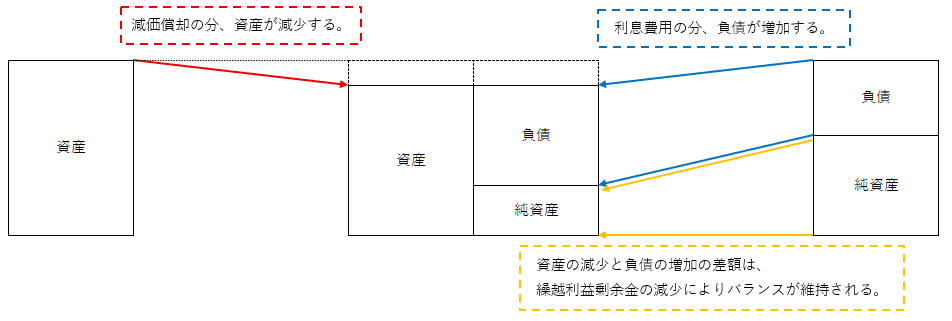

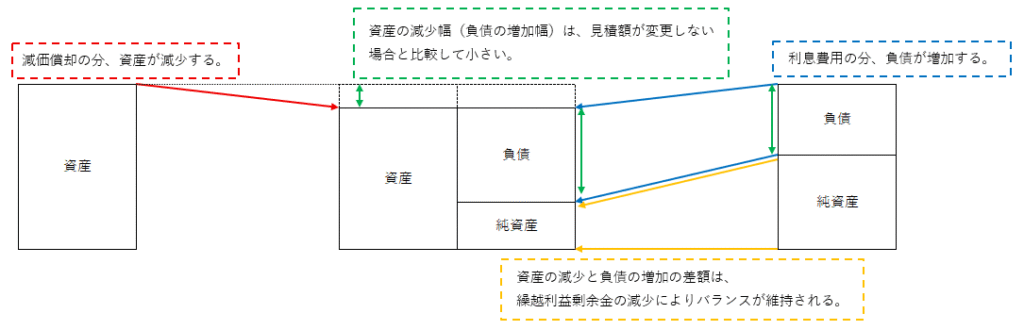

その後、減価償却の分だけ資産が減少し、利息費用の分だけ負債が増加します。この差額は繰越利益剰余金を通じて、貸借のバランスを維持します。

②損益計算書への影響

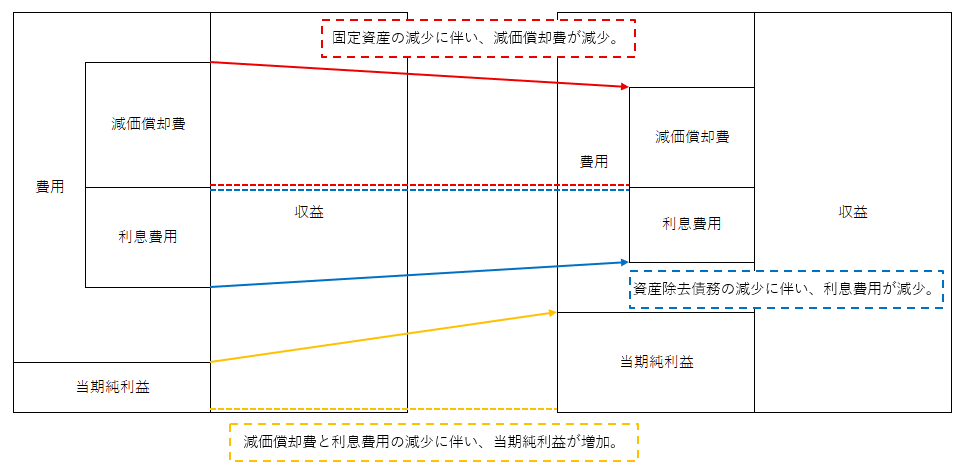

除去費用の見積額が増加すると、固定資産の簿価が増加するので減価償却費が増加し、また資産除去債務が追加で計上されるのでその分の利息費用も増加します。その結果、見積額が増加しない場合と比較して、当期純利益が減少します。

減少する場合

具体例と仕訳

資産除去債務の見積額が減少する具体例として、①建設業界の技術革新による解体費用の減少、②環境規制の変更による廃棄物処理方法の簡素化、③以前より定額の費用を請求する業者への変更、などが挙げられます。

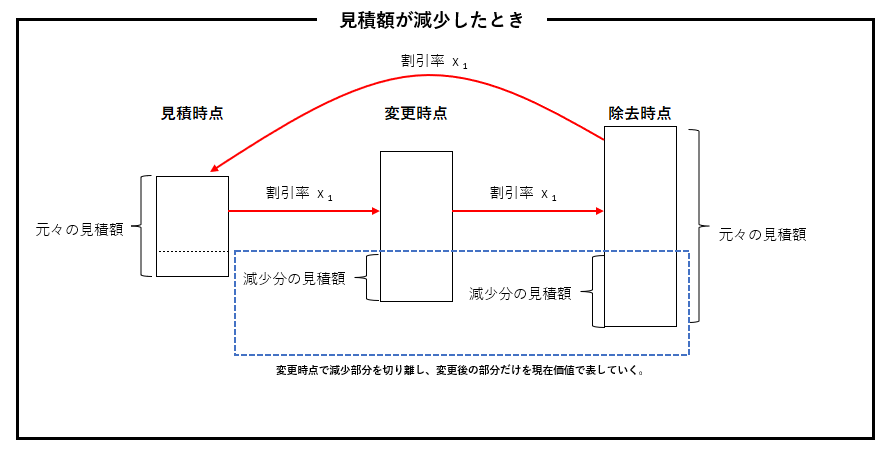

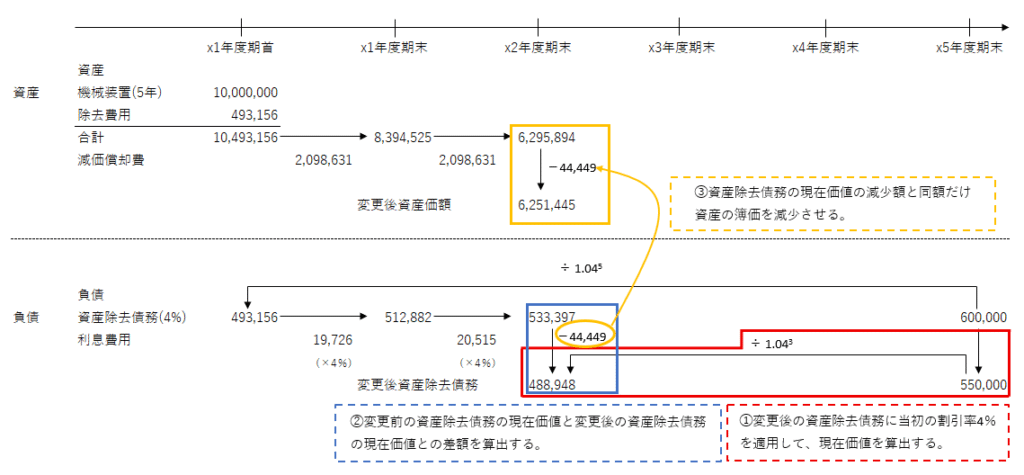

資産除去債務の見積額が減少した際は、増加した場合と異なり、当初認識した割引率で現在価値を計算しなおします。その計算しなおした現在価値と見積額の変更時点での簿価との差額を固定資産、及び資産除去債務の減少額として処理します。それでは具体例を見ていきましょう。

内容は先ほどの例と同じですが、見積額が550,000円に減少した場合を考えます。

x1年度期首に10,000,000円の機械装置を購入し、x5年度末に減価償却済みとなり、除去する必要があったとしてその費用が600,000円に見積もられていたとします。しかし、x2年度期末時点で見積額が550,000円に変更になった場合の仕訳はどのようになるのでしょうか?ただし、x1年度期首時点では割引率4%、x2年度期末時点では5%で、機械装置の残存価額は0円、減価償却は定額法によるとします。

まずx1年度期末の処理は見積額が変更となっていませんので、増加した場合と同じになります。利息費用、減価償却費、機械装置の簿価、資産除去債務の簿価、仕訳は以下の通りです。

| 利息費用 | 減価償却費 | 機械装置 | 資産除去債務 | |

| x1年度期末 | 19,726 | 2,098,631 | 8,394,525 | 512,882 |

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 減価償却費 | 2,098,631 | 減価償却累計額 | 2,098,631 |

| 利息費用 | 19,726 | 資産除去債務 | 19,726 |

次に、x2年度期末の処理を見ていきましょう。

この時点で見積額が600,000円から550,000円へ減少しています。よって、550,000円に対して、当初の割引率4%を適用して現在価値を算定します。

550,000 ÷ 1.043 = 488,948円

これが変更後の資産除去債務の現在価値となります。

また、x1年度期末の資産除去債務に割引率4%を乗じた利息費用は、

512,882 × 4% = 20,515円

となるので、見積額変更前の資産除去債務の現在価値は

512,882 + 20,515 = 533,397円

となります。よって、資産除去債務の減少額は、

533,397 - 488,948 = 44,449円

となります。また資産も同額減少します。

以上から利息費用、減価償却費、機械装置の簿価、資産除去債務の簿価、仕訳は以下の通りです。

| 利息費用 | 減価償却費 | 機械装置 | 資産除去債務 | |

| x1年度期末 | 19,726 | 2,098,631 | 8,394,525 | 512,882 |

| x2年度期末 | 20,515 | 2,098,631 | 6,251,445 | 488,948 |

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 減価償却費 | 2,098,631 | 減価償却累計額 | 2,098,631 |

| 利息費用 | 20,515 | 資産除去債務 | 20,515 |

| 資産除去債務 | 44,449 | 機械装置 | 44,449 |

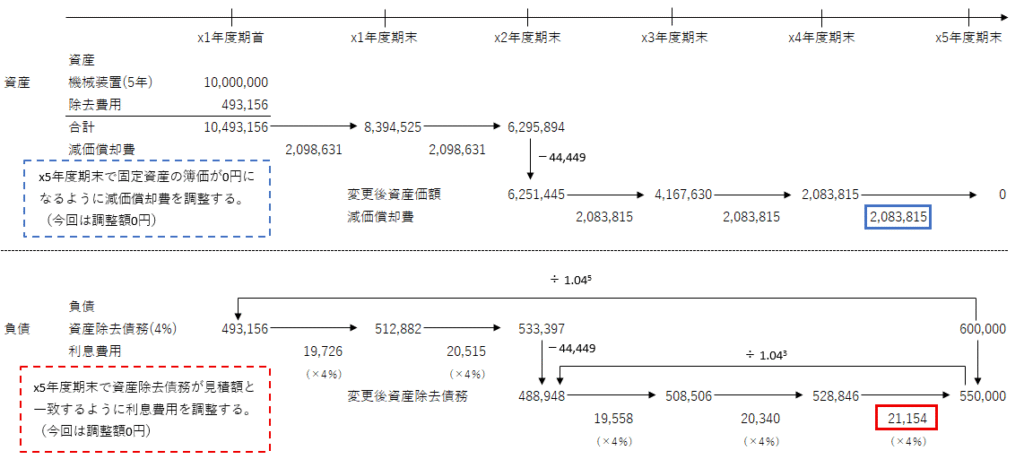

次にx3年度期末~x5年度期末の処理を見ていきましょう。

x2年度に除去費用の見積額が550,000円に減少したことにより、x2年度期末時点の固定資産の簿価は6,251,445円、資産除去債務の簿価は488,948円となっています。そこでx3年度期末では、固定資産の簿価に対して残存年数の3年を適用して減価償却費を、資産除去債務の簿価に対して元の割引率と同じ4%を適用して利息費用を算出します。

減価償却費 = 6,251,445 ÷ 3 =2,083,815円

利息費用 = 488,948 × 4% = 19,558円

となります。

また、x4年度期末、x5年度期末でも同様の処理となりますが、x5年度期末では固定資産の残存価額が0円、資産除去債務が見積価額と一致することに注意して計上します。

以上から利息費用、減価償却費、機械装置の簿価、資産除去債務の簿価、仕訳は以下の通りです。

| 利息費用 | 減価償却費 | 機械装置 | 資産除去債務 | |

| x1年度期末 | 19,726 | 2,098,631 | 8,394,525 | 512,882 |

| x2年度期末 | 20,515 | 2,098,631 | 6,251,445 | 488,948 |

| x3年度期末 | 19,558 | 2,083,815 | 4,167,630 | 508,506 |

| x4年度期末 | 20,340 | 2,083,815 | 2,083,815 | 528,846 |

| x5年度期末 (除去前) | 21,154 | 2,083,815 | 0 | 550,000 |

x3年度期末の仕訳

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 減価償却費 | 2,083,815 | 減価償却累計額 | 2,083,815 |

| 利息費用 | 19,558 | 資産除去債務 | 19,558 |

x4年度期末の仕訳

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 減価償却費 | 2,083,815 | 減価償却累計額 | 2,083,815 |

| 利息費用 | 20,340 | 資産除去債務 | 20,340 |

x5年度期末の仕訳

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 減価償却費 | 2,083,815 | 減価償却累計額 | 2,083,815 |

| 利息費用 | 21,154 | 資産除去債務 | 21,154 |

最後に、実際の除去費用が530,000円だったとすると、見積額550,000円との差額20,000円が履行差異として収益計上されます。除去時の仕訳は以下の通りです。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 減価償却累計額 | 10,448,707 | 機械装置 | 10,448,707 |

| 資産除去債務 | 550,000 | 現金預金 | 530,000 |

| 履行差異 | 20,000 |

財務諸表への影響

①貸借対照表への影響

資産除去債務の見積額が減少すると、当初の割引率で現在価値を再計算し、減少分の負債を取崩すと同時に、対応する固定資産の帳簿価額も減額します。これにより貸借対照表では、固定資産と資産除去債務が同額減少し、均衡を保ちます。

その後、減価償却の分だけ資産が減少し、利息費用の分だけ負債が増加します。この差額は繰越利益剰余金を通じて、貸借のバランスを維持します。ただし、見積の変更により資産が減少したため減価償却費は減少するため、資産の減少幅は元の数値よりも小さくなります。同様に資産除去債務も増加幅は小さくなります。

②損益計算書への影響

除去費用の見積額が減少すると、固定資産の簿価が減少することで今後の減価償却費が減少し、費用負担が軽くなります。また資産除去債務も減少するので利息費用も減少します。これらの影響により、損益計算書では減価償却費と利息費用が小さくなり、結果として当期純利益の増加につながります。

まとめ

今回は資産除去債務の見積額が変更された場合について、増加・減少の両ケースについて解説してきました。割引率の適用の違いについて、理解していただけたでしょうか?

日商簿記1級では正しい処理について問われることが多いと思われますので、本記事を参考にしていただければ幸いです。

過去の試験では税効果会計との複合問題が出題されたこともあるようなので、機会があれば税効果会計との関連についても解説していきたいと思います。

コメント