ファイナンス・リース取引って判定基準がややこしいし、仕訳もよくわからないと感じたことはありませんか?本記事ではフローチャートと図解でスッキリ理解できるように解説していきます。

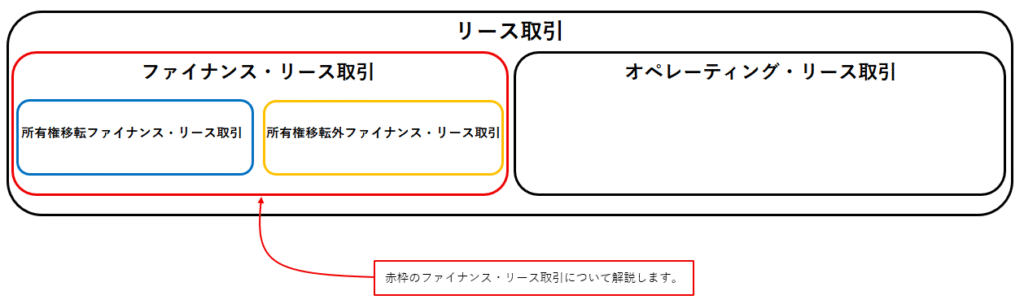

リース取引の分類

リース取引は、ファイナンス・リース取引とオペレーティング・リース取引の2つに大別されます。

さらに、ファイナンス・リース取引は、所有権移転ファイナンス・リース取引と所有権移転外ファイナンス・リース取引に分類されます。

本記事では、企業会計基準に基づき、下図の赤枠で示したファイナンス・リース取引に焦点を当てて解説していきます。

では、ファイナンス・リース取引とはどのような取引なのでしょうか?

次の項で、その定義や特徴を詳しく見ていきましょう。

ファイナンス・リース取引とは?判定基準を図解で理解!

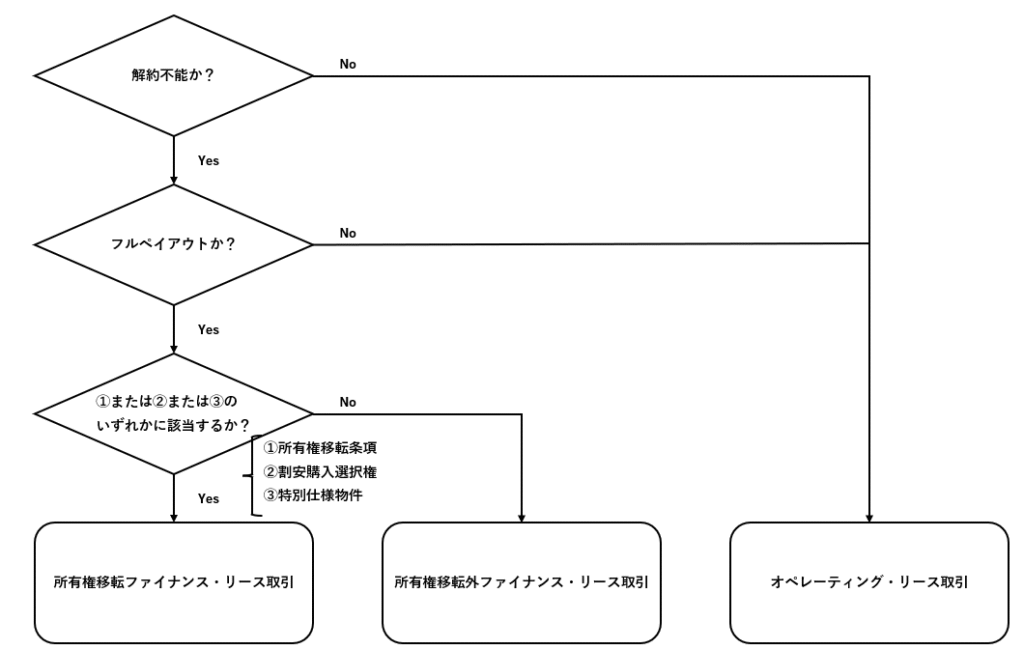

リース取引がどのような分類に選択されるかは以下のフローチャートによります。

各分岐点について詳しく見ていきましょう。

ファイナンス・リース取引に該当するのはどんなとき?

ファイナンス・リース取引とは、以下の2つの要件を満たすリース取引を言います。

- 解約不能(ノン・キャンセラブル)

- フルペイアウト

これらの要件を満たす場合、前項の図に示した赤枠のとおり、ファイナンス・リース取引に該当します。

以下では、企業会計基準に基づき、それぞれの要件について具体的に見ていきましょう。

解約不能(ノン・キャンセラブル)とは?

まず1つ目の解約不能(ノン・キャンセラブル)要件ですが、これは、

「原則として、リース契約を中途で解約することができず、または解約する場合には重大な違約金等を支払う義務があり、実質的に解約できない場合を含む。」

となっています。

この要件は、具体的な数値では評価されませんが、以下のようなケースが該当します

- リース契約書に、契約期間中の解約条項が明示されていない。(=解約を前提としていない)

- 解約可能ではあるが、違約金が残存リース料の相当額である。

- リース資産が特定用途向けに設計されており、他社への転用が困難である。

等の制約がある場合には、解約不能(ノン・キャンセラブル)とみなされることが多いです。

フルペイアウトとは?

つぎに2つ目のフルペイアウトの要件ですが、これは、

「借手が、リース物件からもたらされる経済的利益を実質的に享受し、かつ、使用に伴って生じるコストを実質的に負担するリース取引」

と、定義されています。つまり、実質的に所有している場合と同じ経済実態であるということです。

また、フルペイアウトかどうかの判定基準も定められており、

- 現在価値基準(90%基準): 解約不能のリース期間中のリース料総額の現在価値が、リース物件の見積現金購入価額の概ね90%以上。

- 経済的耐用年数基準(75%基準): 解約不能のリース期間が、リース物件の経済的耐用年数の概ね75%以上。

以上の、いずれかの要件を満たす必要があります。これらの基準についてもう少し詳しく見ていきましょう。

まず、これらの基準の「概ね90%」、「概ね75%」という表現は、実務上の柔軟性を考慮したもので、厳密な数値ではありません。

次に、リース料総額の現在価値に適用される割引率は、貸手の計算利子率が知り得る場合にはこれを適用し、知り得ない場合には、借手の追加借入利子率とします。

ここで、計算利子率とは、企業会計基準では以下のように定義されています。

「リース料総額および見積残存価額の現在価値が、リース物件の取得原価(貸手の投資額)と一致するように逆算される割引率」

つまり、「貸手の投資額 = リース料総額の現在価値 + 見積残存価額の現在価値」となります。

\(P = \sum_{t=1}^{n} \frac{L_t}{(1 + r)^t} + \frac{RV}{(1 + r)^n}\)

\(\begin{align}

P & : \text{リース物件の取得原価(貸手の投資額)} \\

L_t & : \text{t期目のリース料} \\

RV & : \text{見積残存価額} \\

r & : \text{貸手の計算利子率} \\

n & : \text{リース期間(支払回数)}

\end{align}\)

一方、借手の追加借入利子率とは、企業会計基準では以下のように定義されています。

「借手が、同様の期間・条件・保証内容で、同様の経済環境において、使用権資産と同等の価値を持つ資産を取得するために必要な資金を借り入れる場合に支払うであろう利率。」

噛み砕いて表現すると、自分でリース物件と同じ物件を購入(見積現金購入価額)する際に、リース期間と同じ期間での融資を受ける場合の金利です。

以上の説明からわかるように、計算利子率は貸手依存(リース物件の取得原価や見積残存価額は知り得ない)であり、追加借入利子率は借手依存(融資の金利は借手の財務状況で異なる)であるため、実務上は割引率としては、追加借入利子率を適用することが多いと思われます。

所有権移転と所有権移転外の違いとは?

所有権移転ファイナンス・リース取引とはリース期間終了後または途中で、所有権が借手に移転することを契約で明記されている取引のことです。

また、所有権移転外ファイナンス・リース取引とはリース期間終了後も所有権が貸手に残る取引のことです。

企業会計基準では、所有権移転と判定される3つの基準があります。

- 所有権移転条項

- 割安購入選択権

- 特別仕様物件

これらを一つずつ見ていきましょう。

まず1つ目の所有権移転条項とは、リース契約書において、リース期間終了後または途中において、所有権が借手に移転する旨が明記されていることをいいます。

次に2つ目の割安購入選択権ですが、これはリース期間終了時に、著しく有利な価格(国税庁の通達によると5%相当額)で借手がリース物件を購入できる権利が契約に含まれているものをいいます。ここで、将来割安購入選択権を行使しなかったとしても、リース契約時点では割安で購入することが前提で会計処理をします。

最後に3つ目の特別仕様物件とは、リース物件が借手専用にカスタマイズされた特別仕様である物件のことです。この場合は、第3者への移転(再リース、売却)が困難であると判断され、実質的に所有権が借手に移転するというものです。

ファイナンス・リース取引の会計処理とは?

ファイナンス・リース取引は実質的に売買と同様の取引として会計処理されます。

イメージとしては、「金融機関から資金を借りて資産を購入する」と経済的な構造はほぼ同じです。

実際にファイナンス・リース取引の場合と、資金を借りて自分で購入する場合の会計処理を比較してみると、次のような共通点があります。

| ファイナンス・リース取引 | 借入 + 購入 | |

| 資産の利用 | 実質的に自社で支配 | 自社で購入して保有 |

| 資金調達 | リース債務で間接的に調達 | 金融機関から借入 |

| 利息の扱い | リース料に含まれている | 借入利息として発生 |

| 減価償却 | 使用権資産として償却 | 固定資産として償却 |

このように会計上の勘定科目や形は異なっていても、経済的な実態としては「お金を借りて資産を購入した」のとほぼ同じと考えることができます。

次に、リース契約時、リース料支払い時、決算時においての会計処理について詳しく見ていきましょう。

リース契約時の会計処理~どの金額を計上すればいい?~

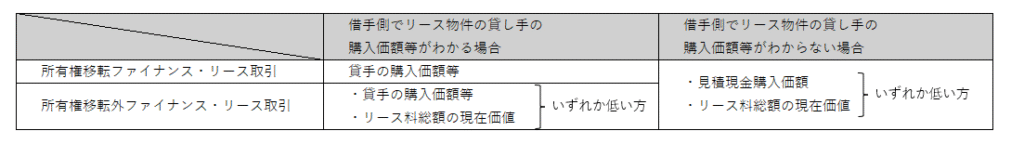

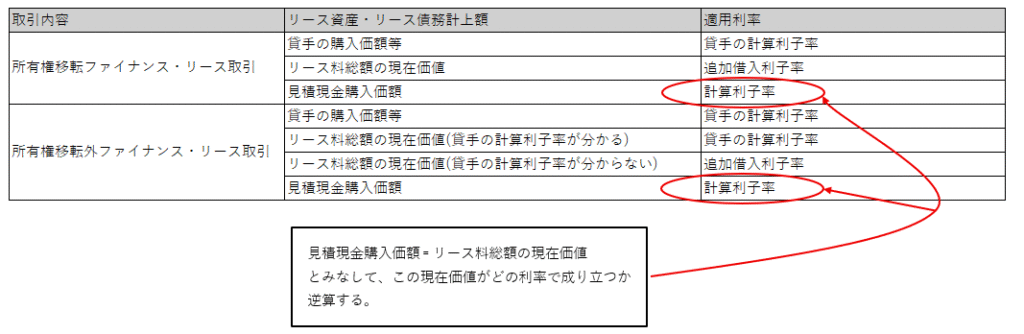

まず初めに、どの金額をリース資産、リース負債に計上するべきかまとめたものを見てみましょう。

下の図は、どの金額を計上すべきか?条件別に示しています。

この図に登場する、貸手の購入価額等、リース料総額の現在価値、見積現金購入価額とはなにか?説明していきます。

- 貸手の購入価額等: 貸手がリース資産を取得するための仕入原価や製造原価など。

- リース料総額の現在価値: 各期に支払うリース料を、適切な割引率で現在価値に割り引き、全ての期にわたって合算した金額。

- 見積現金購入価額: リース契約時点において、借手がそのリース物件と同等の資産を現金で購入すると仮定した場合の合理的な見積価額。

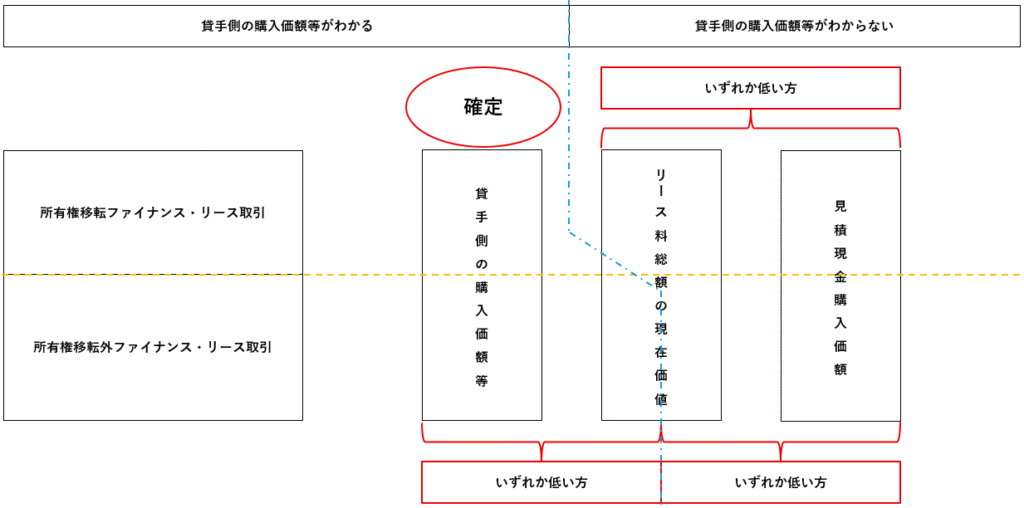

所有権は移転するかどうか?貸手側の購入価額がわかるかどうか?によって、計上される金額が異なるのですが、これをイメージ図にまとめたものが下の図になります。

リース料支払い時の会計処理は?~利率はどれを使用する?~

リース料支払い時には、リース料のうち利息に相当する額を利息法により算定し支払利息として処理し、残りの金額をリース債務の返済として処理します。

ただし、所有権移転外ファイナンス・リース取引でリース資産総額に重要性が乏しいと認められる場合に限り、定額法が認められていますが、今回の記事では利息法のみを解説します。

問題文によっては利率が色々書かれてあって、どれを適用すればいいのか難しいと思われる方もいると思います。ここでは、その利率を適用すべきかをわかりやすく解説していきます。

会計基準では、借手が貸手の計算利子率を知り得る場合にはこれを使用し、知り得ない場合には追加借入利子率を使用するとされています。

これと、リース資産・債務の計上ルールである、所有権移転かどうか、貸手の購入価額等がわかるかどうか、と合わせてリース資産・債務の計上金額の種類と適用する利率をまとめると次の通りになります。

では、なぜこのように決まるのでしょうか?

リース料総額は契約書等に記載されているはずなので、もし貸手の購入価額等、または貸手の計算利子率のどちらかを知っているのであれば、もう一方も逆算で求めることができます。つまり、貸手の購入価額等も計算利子率も知る得ることになるので、

- 所有権移転ファイナンス・リース取引の場合

リース資産・債務計上額 = 貸手の購入価額等(実質的に知り得るから)

適用利率 = 貸手の計算利子率(実質的に知り得るから) - 所有権移転外ファイナンス・リース取引の場合

リース資産・債務計上額 = 貸手の購入価額等 = リース料総額の現在価値

(リース料総額を貸手の計算利子率で割引くので、貸手の購入価額等と一致する)

適用利率 = 貸手の計算利子率(実質的に知り得るから)

となります。つぎに、貸手の購入価額等も計算利子率も知り得ない場合を考えてみましょう。この場合は、所有権移転の場合も所有権移転外の場合も、リース料総額の現在価値と見積現金購入価額で資産・債務の計上額が決定されるので、

- リース料総額の現在価値 < 見積現金購入価額の場合

リース資産・債務計上額 = リース料総額の現在価値

適用利率 = 追加借入利子率(貸手の計算利子率を知らず、追加借入利子率で割引計算したため) - 見積現金購入価額 < リース料総額の現在価値の場合

リース資産・債務計上額 = 見積現金購入価額

適用利率 = (見積現金購入価額 = リース料総額の現在価値とみなした場合の)計算利子率

最後の見積現金購入価額の場合の計算利子率は、この利率で計算しないと利息相当額が元金部分から計算されないためです。

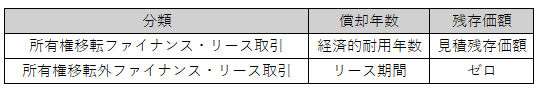

決算時の減価償却計算~残存価額は?償却年数は?~

ファイナンス・リース取引は通常の売買取引と同様に会計処理を行うので、減価償却は必要になります。

では、リース資産の残存価額はいくらになるのでしょう?また、償却年数は何年でしょうか?

これらは、所有権移転か移転外かで異なりますので、表にまとめると以下の通りです。

表のとおり、所有権移転ファイナンス・リース取引の場合、償却年数が経済的耐用年数で残存価額が見積残存価額。所有権移転外ファイナンス・リース取引の場合、償却年数がリース期間で残存価額がゼロとなります。

これは、所有権移転ファイナンス・リース取引は、実質的に資産を取得したとみなすため、自己資産と同様に経済的耐用年数で償却し、残存価額も考慮します。

一方、所有権移転外ファイナンス・リース取引は、リース期間のみ使用する前提であるため、リース期間で償却し、残存価額もゼロとなります。

では次に、例題を見て理解を深めていきましょう。

例題

当社は以下の条件により、備品をリース取引により取得した。

- リース料は毎年3月31日に500,000円ずつ支払う。

- リース期間はx1年4月1日からx6年3月31日までの5年間。

- リース料の支払い日は3月31日の年1回。

- 決算日は3月31日の年1回。

- リース契約期間経過後は、所有権は当社に無償で移転する。

- 備品の見積現金購入価額は2,289,854円である。(計算利子率3%)

- リース料総額の現在価値は年2.5%の追加借入利子率で割引いた金額とする。

- リース物件の経済的耐用年数は6年とする。

- リース物件の見積残存価額は10%

- リース期間が経済的耐用年数の75%以上である場合には、ファイナンス・リース取引に該当するとする。

- 計算途中で生じる円未満の小数点以下は四捨五入する。

リース契約時、リース料支払い時、x2年3月31日の決算時点の仕訳を示せ。

契約時はどうすればいい?

- ファイナンス・リース取引かどうか?

- ファイナンス・リース取引の場合は所有権が移転するかどうか?

- 貸手側の購入価額等がわかるかどうか?

- リース資産・リース債務の計上額の算定。

このようなプロセスで問題を解いていきましょう。

まず、ファイナンス・リース取引かどうかですが、問題文に「ファイナンス・リース取引とする」などと書かれている場合もありますが、今回はその判定も行う必要があります。

問題文によると75%基準でファイナンス・リースかどうか判定するように指示されているので、これに従い計算します。

\(\displaystyle \frac{\text{リース期間}}{\text{経済的耐用年数}} = \frac{5}{6} = 0.833\ldots > 75\%\)

よって、75%以上となり問題文より所有権が移転するため、この取引は所有権移転ファイナンス・リース取引となります。

次に、貸手の購入価額等は不明となっているので、リース料総額の現在価値または見積現金購入価額のいずれかが低い方がリース資産・リース債務の計上額となります。見積現金購入価額は記載されているので、リース料総額の現在価値を求めます。ここで、割引率は追加借入利率2.5%を適用します。

\(\displaystyle \text{リース料総額の現在価値} = \sum_{n=1}^{5} \frac{500{,}000}{(1.025)^n} = 2{,}322{,}914\)

| 年数n | 計算式 | 計算結果 |

| 1 | \(\frac{500{,}000}{(1.025)^1}\) | 487,805 |

| 2 | \(\frac{500{,}000}{(1.025)^2}\) | 475,907 |

| 3 | \(\frac{500{,}000}{(1.025)^3}\) | 464,300 |

| 4 | \(\frac{500{,}000}{(1.025)^4}\) | 452,975 |

| 5 | \(\frac{500{,}000}{(1.025)^5}\) | 441,927 |

| 合計 | 2,322,914 |

よって、見積現金購入価額の方がリース料総額の現在価値より低いので、リース資産・リース債務の計上額は見積現金購入価額の2,289,854円となります。

したがって、この時の仕訳は以下の通りになります。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| リース資産 | 2,289,854 | リース債務 | 2,289,854 |

リース料支払い時に適用する利率は?

今回の例題の場合は、リース資産・債務の計上価額は見積現金購入価額を採用しました。そこで、先ほど説明した表によると、見積現金購入価額 = リース料総額の現在価値となるように定めた利率となっており、この例題の場合は3%と定められているのでこれを使用します。(ExcelでIRR計算をすると確かに3%となります)

よって、支払リース料のうち利息相当額は、

\(2{,}289{,}854\,\text{円} \times 3\% = 68{,}696\,\text{円}\)

となり、元金の返済相当額は、

\(500{,}000\,\text{円} – 68{,}696\,\text{円} = 431{,}304\,\text{円}\)

したがって、リース料支払い時の仕訳は次のようになります。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| リース債務 | 431,304 | 現金預金 | 500,000 |

| 支払利息 | 68,696 |

減価償却の年数と残存価額は?

この設問の場合、所有権移転ファイナンス・リース取引であるため、減価償却の年数は経済的耐用年数で、残存価額は自己資産と同様に扱います。よって今回は償却年数は6年、残存価額(見積残存価額)は10%となります。したがって、減価償却費は、

\( \text{残存価額} = 2,289,854 \times 10\% = 228,985 \)

\( \text{減価償却費} = (2,289,854 – 228,985) \times \frac{1}{6} = 343,478 \)

と、なりますので仕訳は以下の通りになります。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 減価償却費 | 343,478 | 減価償却累計額 | 343,478 |

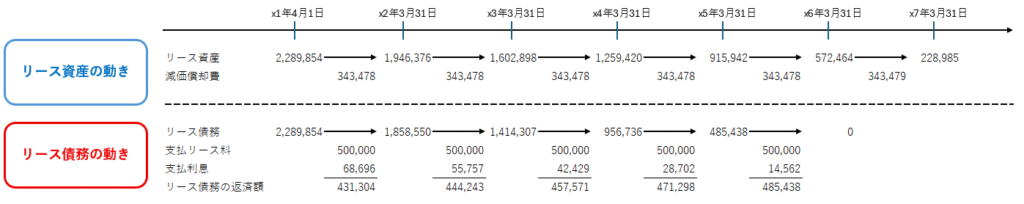

次期以降の会計処理は?

設問にはありませんが、次期以降の会計処理について図を用いて簡単に説明します。

上段がリース資産の動きを示していて、下段がリース債務の動きを示しています。

各年度のリース料支払い時と決算日(減価償却)の計算方法は上記で示したものと同じになりますが、リース資産は残存価額(10%)の228,985円になるように、最終年度の減価償却費を調整します。

同様にリース債務も最終年度で残価0円になるように、最終年度の支払利息を調整します。

まとめ

ファイナンス・リース取引を正しく理解するためには、まずその取引がファイナンス・リース取引かオペレーティング・リース取引かを見極めることが出発点です。

さらに、ファイナンス・リース取引であれば、所有権が移転するか否かによって、会計処理が大きく異なります。

また、仕訳処理においては以下の3点が特に重要です:

- リース資産およびリース債務の計上価額の判定

- リース料の現在価値を算出するための適用利率の選定

- 減価償却の適用年数の判断

これらの判断を正確に行うことで、リース取引の経済的実態を適切に財務諸表に反映することができます。

今回の内容が、仕訳の理解や判断の根拠を整理するヒントとなり、日々の業務や学習に少しでも役立てていただけたら嬉しいです。

コメント